Valami nagyon nem stimmel a Töröcskei István érdekkörébe tartozó hitelintézetekkel. A Körmend és Vidéke Takarékszövetkezet csődjével év elején 23 milliárd forint úszott el, e hét keddjén felügyeleti biztosokat rendeltek a Széchenyi Bankhoz, csütörtökön pedig kiderült, hogy a Széchenyi Hitelszövetkezet a csőd szélén táncol. Emlékezetes: év elején még a Széchenyi Bank szerette volna megvenni a nála százszor nagyobb Raiffeisent. Pikáns adalék az is, hogy a betéteket garantáló, és most már csak 40 milliárd forintból gazdálkodni tudó Országos Betétbiztosítási Alap vagyonát éppen a Töröcskei István által vezetett Államadósság Kezelő Központ (ÁKK) kezeli, nem is rosszul.

Komplex átalakulási folyamaton esett át az elmúlt másfél évben a hazai szövetkezeti hitelintézeti szektor, amelynek talán legfontosabb állomása az lesz, hogy december 10-éig létrejön a takarékok kockázatközössége. A törvény alapján egyetemleges felelősséget viselnek a takarékok, a Takarékbank és a tavaly létrejött szövetkezeti integráció (SZHISZ) a takarékok adósságáért. Amennyiben tehát a mintegy 120, Magyarországon működő takarék közül a csőd szélére kerülne valamelyik (erre az elmúlt hónapokban lezajlott átvilágítás és a gazdálkodás körülményeinek javítása miatt kicsi lesz az esély), egy megbízható és biztonságos, tavaly 136 milliárd forint állami forrásból megtámogatott intézmény segíti meg idén év végétől. Most azonban még más szelek fújnak.

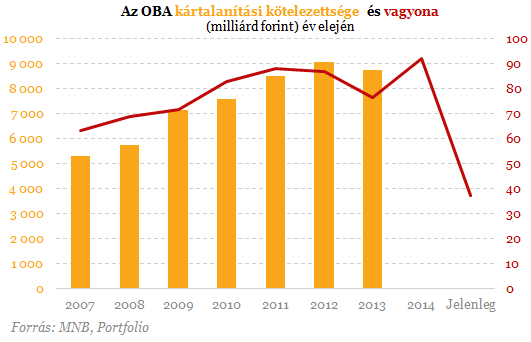

Amíg ez a garanciaközösség teljessé nem válik, az Országos Betétbiztosítási Alapnak (OBA) kell helytállnia a még nem résztvevő hitelintézetek betéteiért a szövetkezetek esetében is. Ráadásul nem előzetes válságkezelő lépésként, hanem utólag avatkozik be az intézmény: csak végelszámolás, felszámolás esetén. Az OBA pénzére 2010 eleje óta összesen már 6 hitelintézet esetében volt szükség, ezek mindegyike szövetkezeti hitelintézetként működött. Csak idén három takarékszövetkezeti csőd történt: a Körmend és Vidéke esetében 23 milliárd forintot, az Orgovány és Vidéke esetében 54 milliárdot, az Alba Takarék esetében pedig 12 milliárdot kellett kifizetnie az OBA-nak. Számításaink szerint az elmúlt öt évben 122 milliárd forintnyi vagyont fizetett ki az alap.

Hogyan működik a betétvédelem?

Ha egy hitelintézet fizetésképtelensége miatt, az ott lévő bankbetét nem vehető fel, akkor az OBA 20 munkanapon belül az ügyfél részére kártalanítást fizet. A kártalanítás betétesenként és egy hitelintézetre összevontan legfeljebb 100 ezer eurónak megfelelő forintösszeg. A hazai betétbiztosítás működésének lényege az alábbi három pontban foglalható össze:

A hitelintézetek fizetésképtelensége esetén, az OBA kártalanítást fizet a névre szóló (a betétes adatait tartalmazó) betétek után magán és jogi személyeknek egyaránt.

A kifizetés maximum százezer euróban betétesenként (melyet az OBA forintban fizeti ki).

A biztosítás minden hitelintézetre külön-külön érvényes. Tehát, ha egy betétes több bankban helyezi el a pénzét, akkor mindenütt biztosítottá válik 100 ezer euróig.

Forrás: OBA

A csődsorozat természetesen jelentősen apasztotta a főleg hitelintézeti befizetésekből gazdálkodó OBA vagyonát. Kérdésünkre az intézménynél elmondták: idén év elején még 91,9 milliárd forint, értékpapírokban tartott vagyonnal rendelkezett az intézmény, ami mára a 12,1 milliárd forintnyi tagdíjbefizetést és a vagyonon elért hozamokat is figyelembe véve 37,2 milliárd forintra esett. A jegybanki betéttel együtt ez közel 40 milliárd forint. Azt már csak mi tesszük hozzá, hogy fennáll a veszélye: idén év végére elfogy az OBA vagyona, ugyanis két újabb intézménynél támadtak azóta gondok az MNB e heti bejelentései szerint. Érdekesség, hogy mind az – egyébként 49%-ban állami tulajdonban lévő – Széchenyi Bank, mind a Széchenyi Hitelszövetkezet Töröcskei István érdekeltségébe tartozik, igaz, csak utóbbinál tölt be formálisan (igazgatósági elnöki) tisztséget.

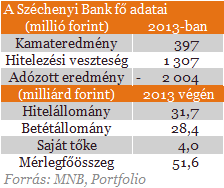

A budapesti székhelyű, országosan működő Széchenyi Bank helyzetéről az alábbiakat tudjuk:

49%-ban állami tulajdonú bankról van szó, ugyanis a Gránit Bankhoz hasonlóan beszállt az állam a bankba 2013-ban,

november 4-én az MNB felügyeleti biztosokat rendelt ki a Széchenyi Bankhoz, amelyek átvették az igazgatóságtól a hitelintézet irányítását,

ügyfelenként 5 millió forintban korlátozták az átmeneti időszakra a kifizethető betétek és más visszafizetendő források maximális összegét,

a fiókok, internetbank, kártyaszolgáltatás továbbra is működik,

az ideiglenes intézkedésre a hitelintézet tőkehelyzete, a jogszerű működés szavatolásának szükségessége és az érdekeltek halaszthatatlan védelme miatt van szükség, és a hitelintézet jegybanki vizsgálatának lezárultáig maradnak érvényben,

már a nyáron felröppent a hír, hogy a bank akkor már 9 hónapja nem felelt meg a jogszabályban előírt tőkekövetelményeknek,

mérete alapján a bank nem okoz rendszerszintű kockázatot, hiszen a hitelintézeti szektor mérlegfőösszegének 0,14%-át adja.

További részletek:

2014.11.04 16:28 Betétkorlátozás és felügyeleti biztosok a Széchenyi Banknál

Ma még komikusabbnak tűnik, mint korábban: év elején még a Széchenyi Bank szerette volna megvenni a nála százszor nagyobb Raiffeisent. Nem tudni pontosan, mekkora most a baj a Széchenyi Banknál, ám a takarékszövetkezeti csődöket néha a fentiekhez hasonló bejelentés szokta megelőzni. A bank betétállománya egyébként 28,4 milliárd forint, amelyet ha az OBA-nak kellene kifizetnie (legalábbis a 100 ezer euró alatti, biztosított részt), akkor az alap vagyona tényleg nulla közelébe kerülne.

Ennél menthetetlenebbnek tűnik a helyzet a zalaegerszegi székhelyű, és főleg Zala megyében működő Széchenyi Hitelszövetkezet esetében. Ez egyike azon kevés hazai szövetkezeti hitelintézetnek, amely nem takarékszövetkezetként, hanem hitelszövetkezetként működik (lásd alább, ez mit jelent). A Széchenyi Hitelszövetkezet esetében:

a Takarékbank Zrt. vizsgálata olyan súlyos hiányosságokat tárt fel, hogy az SZHISZ a betétesek biztonsága érdekében kizárta azt integrációs rendszeréből,

emiatt az MNB határozatban döntött az intézmény működési engedélyének visszavonásáról,

2014. november 6-től felügyeleti biztosok kirendeléséről döntött, illetve a rendezett kártalanítás érdekében betétkifizetési tilalmat rendelt el,

November 7-re (péntek) bankszünnapot rendelt el a Széchenyi István Hitelszövetkezetnél. 2014. november 10-től (hétfő) a hitelszövetkezet fiókhálózata a megszokott nyitvatartási idővel üzemel,

az MNB-határozat hatályba lépése után a jogszabályok adta határidőn belül 100 ezer eurós összeghatárig (több mint 30 millió forintig) kártalanítják a biztosított követeléssel bíró betéteseket a hitelintézeti törvény alapján.

a betéteseknek egyelőre nincs teendőjük, az OBA tájékoztatást nyújt majd a kifizetésekről.

Nagyon úgy fest tehát, hogy az Alba Takarék után a Széchenyi Hitelszövetkezet lesz a következő hitelintézet, amelynek betéteseit kártalanítania kell az OBA-nak. 6 ezer ügyfélről van szó, a betétállomány pontos nagyságát és a szövetkezet legutóbbi éves adatait azonban nem ismerjük, nem tették közzé ugyanis a 2013-as beszámolókat. Ami a legfrissebb elérhető, 2012-es adatokat illeti: akkor 17 millió forintos adózott eredményt ért el a hitelszövetkezet, betétállománya pedig 8,2 milliárd forintra, mérlegfőösszege 9,8 milliárd forintra rúgott.

Mitől hitelszövetkezet?

„A Hitelszövetkezet a szövetkezeti törvény előírásai szerint, az alapszabályban meghatározott összegű részjegytőkével alapított, a nyitott tagság és a változó tőke elvei szerint, demokratikus önkormányzat keretében és a szövetkezetekről szóló 2006. évi X. törvény alapján működő, a tagok érdekeit szolgáló, vagyoni hozzájárulására épülő jogi személyiséggel rendelkező hitelintézet. A Hitelszövetkezet célja, hogy tagjai anyagi hozzájárulására és pénzbeni megtakarítására építve kizárólag tagjai számára hitelezést, egyéb pénzügyi tevékenységet és más jogszabályokban lehetővé tett tevékenységet végezzen. A Hitelszövetkezet szolgáltatásai arra irányulnak, hogy elősegítsék tagjai gazdasági és más társadalmi szükségleteinek kielégítését, valamint anyagi és szociális jólétét. A Hitelszövetkezet működéséből származó adózott eredmény – a tartalékok kötelező feltöltése után – a közgyűlés által meghatározottak szerint a tagok között kerül szétosztásra.” (Részlet a Széchenyi Hitelszövetkezet alapszabályából).

„Töröcskeiék” szerepe

Az ÁKK vezérigazgatója formálisan sem a megboldogult Körmend és Vidékénél, sem a Széchenyi Banknál nem rendelkezik pozícióval, a Széchenyi Hitelszövetkezetnek viszont ma is elnöke, a Széchenyi Banknál pedig a dörgicsei székhelyű T&T Zrt.-n keresztül tulajdonos, hasonlóan az exminiszter Boros Imre családjához. Érdekes részlet, hogy a Körmend és Vidéke esetében tavaly sajtóközleményben ígért segítséget Töröcskei István, ez azonban akkor nem érkezett meg.

Hab a tortán, hogy Töröcskei István neve – ha nagyon közvetetten is – de a történet másik végén is felbukkan: az általa vezérigazgatóként irányított ÁKK kezeli ugyanis az OBA vagyonát. Nem is rosszul: tavaly az ÁKK az OBA teljes, döntően magyar államkötvényből és kis részben kincstárjegyből álló portfólióján bruttó 9,02%-os hozamot ért el, ezzel a vagyonkezelési tevékenység 7,5 milliárd forinttal növelte az OBA tavalyi mérleg szerinti eredményét. 2012-ben még jobb volt a teljesítményt: 20,5%-ot értek el.

Amit tehát Töröcskeiék gyarapítanak, részben Töröcskeiék is „csapolnak meg”, igaz, a két társaság közös metszete Töröcskei István egymaga.